올웨더 포트폴리오는 사계절 내내 자산이 잘 커나갈 수 있도록 채권, 주식, 원자재에 분산 투자하는 방법을 말합니다. 이 기법은 미국 최대 규모의 헷지펀드 브리지 워터의 수장 레이달리오님께서 가족들을 위해 만든 투자 방법이에요. 자신이 세상을 떠나고 난 뒤에도 가족들이 안락한 삶을 유지할 수 있도록 말이죠. 오늘은 올웨더 포트폴리오의 간략한 설명과 운영 실적에 대해 말씀드리겠습니다.

올웨더 포트폴리오 장, 단점

저는 주식투자를 처음 하시는 분들, 그리고 현금을 많이 소유하고 있지만 어떻게 운영해야 할지 모르는 분들께 이 기법을 많이 추천드립니다. 이유는 올웨더가 다음과 같은 장점을 가지고 있기 때문이에요.

장점 1 : 운영하기 세상 쉽다.

정말 쉽습니다. 매일 매수, 매도 거래를 진행하지 않아도 됩니다. 처음 주식, 채권, 원자재 ETF를 비율대로 구매하고요. 이를 1년에 딱 2번만 리밸런싱 해주면 됩니다. 여기서 리밸런싱이란? 처음에 샀던 비율이 주식 50 : 채권 30 : 원자재 20이었다면 6개월 혹은 1년 뒤 그 비율이 변했을 겁니다. 전체 포트폴리오 중 비율이 높아진 녀석은 팔고, 비율이 낮아진 포트는 더 사서 비율을 일정하게 맞춰주는 행위가 리밸런싱입니다.

장점 2 : MDD가 작다.

MDD란? MAX DRAW DOWN의 약자로 연간 최대로 떨어질 수 있는 낙폭을 의미합니다. 올웨더 포트폴리오 운영에 대한 Back test 결과 평균 -10%의 낙폭을 보였다고 합니다. 그만큼 멘털 관리가 다른 주식에 비해 쉽다고 할 수 있죠.

장점 3 : 거시경제를 배울 수 있다.

올웨더 포트폴리오는 전 세계 모든 자산에 투자하는 것과 같습니다. 그래서 여러 가지 이슈가 있을 때마다 각 자산의 등락이 명확히 나타나죠. 금리가 올라가면 채권 ETF 가격이 떨어지고요. 원유 가격이 급등하면 원자재 ETF가 올라갑니다. 이렇게 내가 올웨더에 투자하고 있는 것만으로도 세계 경제가 어떻게 돌아가는지 알 수 있습니다.

단점 1 : 수익률이 높지 않다.

어제 테슬라가 8% 올랐습니다. 그 규모 큰 주식이 말이죠. 반면 올웨더의 연간 기대수익률이 8~10%입니다. 즉 많이 떨어지지도 않지만, 많이 오르지도 않는다는 뜻입니다. 그래서 많은 분들이 올웨더 포트폴리오보다는 자극적인 테마주를 찾는 것일 수도 있겠죠. 이쯤에서 저의 운영 실적을 공개해보겠습니다.

올웨더 포트폴리오 10개월 운영실적

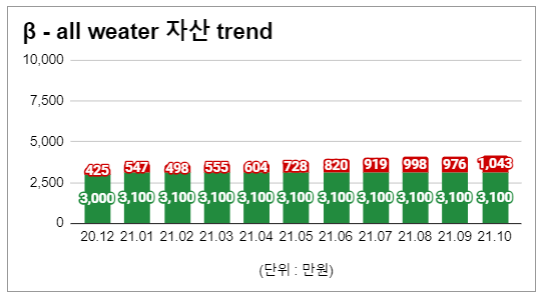

위 그래프 녹색 숫자는 원금이고, 빨간색 숫자는 수익금입니다. 엄밀히 말하자면 10개월이 아닌 약 1년 4개월 동안 운영한 실적입니다. 20년 12월 425만 원 수익이 난 상태에서 21년 10월까지 1043만 원 수익, 618만 원이 불어났습니다. 제가 이렇게 키워오면서 한 행동은 21년 6월 딱 한번 리밸런싱을 한 것 밖에 없습니다. 수익률로 따지면 원금대비 +25%입니다. 원금 대비 큰 수익은 아닙니다. 다만 올웨더 포트폴리오는 축구로 따지면 수비수 같은 역할이에요. 돈을 잃지 않고 안전하게 키울 수 있는 방법이죠. 급등, 급락하는 테마주에 지치셨다면 올웨더로 한번 운영해보는 건 어떨까요? 오늘도 긴 글 읽어주셔서 감사합니다.

관련 글

댓글